Перспективы золота: как в 70-е или как в 90-е? A− A= A+

8 марта золото преподнесло инвесторам сюрприз, обновив исторические максимумы – на фоне страхов перед стагфляцией и страхов повторения банковского кризиса в США. Дойдёт ли цена до $3000?

Три драйвера для ралли

Всего за месяц тройская золотая унция подорожала на $150 и 8 марта 2024 года, на короткое время, превысила отметку в $2200. Потом, правда, произошла ожидаемая коррекция – примерно до $2183. Однако этого было достаточно, чтобы о золоте вновь заговорили и вспомнили февральский прогноз аналитиков Citi, согласно которому цены на унцию в течение следующих 12–18 месяцев могут достичь отметки в $3000.

Однако, непосредственным поводом для короткого ралли стали проблемы с банками в США.

В конце февраля стало известно о предбанкротном состоянии New York Community Bancorp. Рейтинговое агентство Moody's дважды за месяц снижало кредитный рейтинг NYCB. А 7 марта 2024 года вышла новость о том, что группа инвесторов инвестирует в акции банка около $1 млрд.

Но для будущего золотого ралли есть и более глобальные причины. Одна из причин, по мнению аналитиков Citi, это процесс дедолларизации, который развивается медленно, но верно. Тот факт, что мировые центробанки в последние годы значительно активизировали покупки золота аналитики Citi трактуют как стремление к диверсификации резервов, а также стремление снизить кредитный риск. Другой драйвер для цен – ожидаемое снижение ключевой ставки ФРС в этом году. Наконец, третьей причиной выступают страхи перед стагфляцией – замедление экономического роста одновременно с высокой инфляцией.

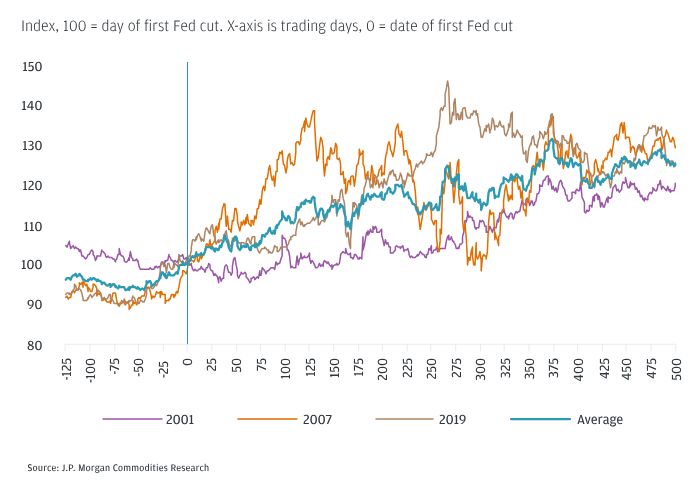

Ожидание снижения ставки, действительно, исторически выступало ключевым фактором в стимулировании роста цен на золото. Ниже представлен график динамики цен на золото после первого снижения ставки во время трёх последних циклов:

По оценкам J.P. Morgan Research, цены на золото достигнут пика на уровне $2300 за унцию в 2025 году.

Долгосрочная доходность золота: «что дышло»

Золото рассматривается как диверсификатор, поэтому, несмотря на то, что за последнее десятилетие оно не поспевало за фондовым рынком, может быть полезно взглянуть на долгосрочную доходность в сравнении с другими классами активов.

Ниже представлены годовые показатели доходности акций (S&P500), облигаций (10-летние казначейские обязательства), наличных денег (3-месячные трежерис) и золота за 1928-2023 годы:

- Акции +9,8%

- Облигации +4,6%

- Наличные +3,3%

- Золото +4,9%

Таким образом, золото показало лучшие результаты, чем облигации и наличные, но серьёзно отстало от фондового рынка.

Но эти данные требуют некоторого контекста, отмечает Бен Карлсон, управляющий Ritholtz Wealth Management.

Дело в том, что цена на золото контролировалась правительством США до 1971 года, когда президент США Ричард Никсон отменил стандарт конвертации долларов в золото по фиксированному курсу. С 1928 по 1970 год золото дорожало на 1,4% в год, что было меньше, чем годовой уровень инфляции в 2% в то время. С 1971 по 2023 год золото дорожало на 7,9% в год. Это отстает от доходности S&P500 на 10,8% в год, но корреляция годовой доходности составила -0,2, что подразумевает некоторые солидные преимущества диверсификации.

С 1971 по 1979 год золото подорожало в общей сложности почти на 1300%. Этого было достаточно для девятилетней годовой доходности в 33,8% в год. Одна из причин, которые приводят эксперты, высокая инфляция. Однако, ФРС, кажется, удалось справиться с ростом цен, сократив темпы инфляции за последние месяцы в 3 раза.

Если посмотреть на рост цен с 1980 года, то можно увидеть совершенно другую картину. С 1980 по 2023 год золото дорожало всего на 3,2% в год. Это отставало от доходности акций (+11,7%), облигаций (+6,5%) и наличных денег (+4,0%).

В тот же период годовой уровень инфляции составлял 3,2%, что означает, что реальная доходность золота за 44-летний период была нулевой. Технически цена на золото следовала за индексом потребительских цен с 1980 года:

В течение потерянного десятилетия спадов с 2000 по 2009 год индекс S&P500 снижался на 1% в год. В то же десятилетие золото дорожало более чем на 14% в годовом исчислении.

Фактически, в этом столетии золото превосходит S&P500. Это годовая доходность за 2000-2023 годы:

- Золото +8,5%

- S&P500 +7,0%

– Это небывало плохая отправная точка для американских акций с высокой капитализацией, но то же самое можно сказать и о золоте в 1980 году, – подчёркивает Бен Карлсон.

Однако, акции вновь показали лучшие результаты за полтора десятилетия. Вот годовая доходность за 2009-2023 годы:

- Золото +6,0%

- S&P500 +13,8%

– Как и в случае с большинством классов активов, вы могли бы привести веские доводы в пользу золота или против него в зависимости от даты начала или окончания вашей исторической доходности, – приходит к выводу управляющий.

Если его перефразировать, то можно сказать, что доходность золота связана с тем, какую отправную и конечную точки вы берёте. Что дышло – куда повернёшь, туда и вышло.

Стоит добавить, что у золота отсутствуют долгосрочные аргументы в пользу роста. Как говорил неоднократно Уоррен Баффет, золото не приносит дивидендов, нет выручки, денежного потока.

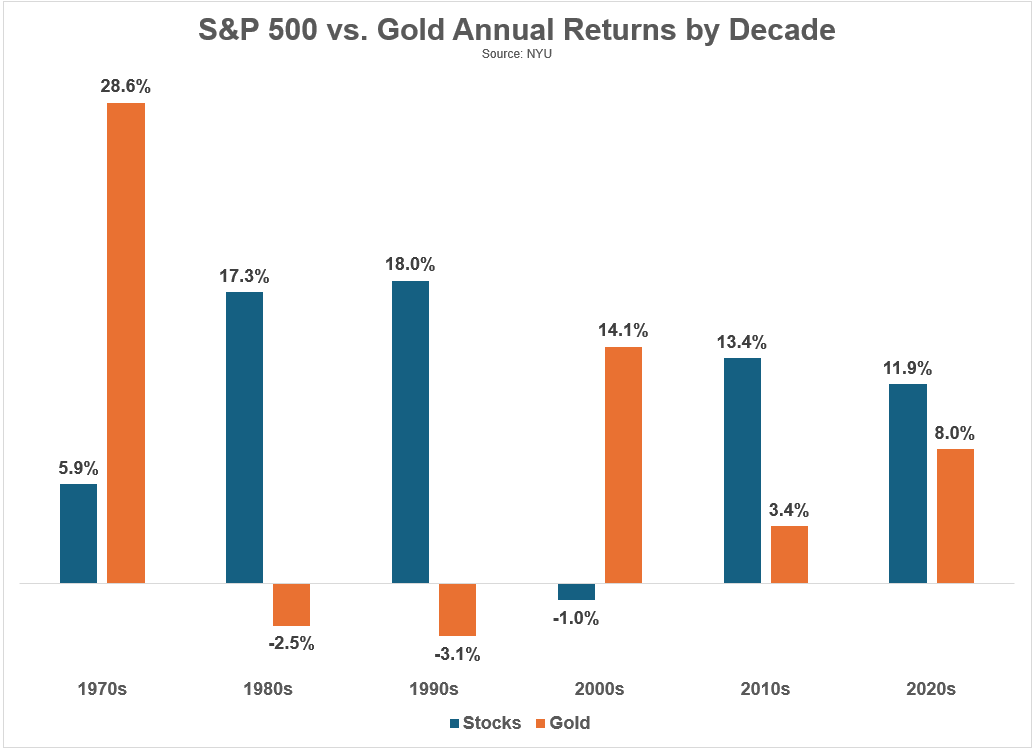

Есть также преимущества диверсификации, которые можно увидеть, разбив годовую доходность по десятилетиям:

Диверсификация – самая большая привлекательность золота. Оно действительно движется в такт своему собственному барабану, считает Бен Карлсон.

Finversia-TV

Finversia-TV