Как оживить рынок банкострахования? A− A= A+

На рынке банкострахования заметно доминируют страховые компании первого эшелона. По данным Банка России, рейтинговых агентств и аналитиков, их доля постоянно увеличивается. Они укрепляют свои позиции, в том числе и в переговорах с банками, а небольшие компании – наоборот, все больше уступают крупным.

За 2022 год банки получили почти 200 млрд рублей в качестве комиссий от продаж страховых продуктов. Сумма страховых премий, полученных через банковский канал продаж, за 2022 год составила 545 млрд рублей – 30% от совокупных сборов. Однако, по оценке АIMA и аналитического центра «БизнесДром», 45% взносов пришлось на топ-5 страховщиков в сегменте банкострахования. По нашим прогнозам, в 2023 году их доля может увеличиться уже до 50%.

В ответ на такой высокий уровень концентрации Федеральная антимонопольная служба (ФАС) предлагает изменить критерии отбора страховых компаний для сотрудничества с банками. Варианта два: либо принимать страховые продукты от компаний с рейтингом «А-» и выше, либо предъявлять страховщикам единообразные требования к кредитоспособности, если рейтинга нет или он выше установленного уровня. При этом предлагается отказаться от использования простых количественных критериев, например, размер активов, собственных средств или уставного капитала компании, объем собранных премий и проч.

Таким образом, ФАС хотела бы поддержать небольшие компании на рынке банкострахования и спровоцировать рост конкуренции, однако в реальности эти изменения не сыграют такой роли. Более того, это может повлечь за собой даже снижение маржинальности в банкостраховании.

По расчетам «БизнесДром» и АIMA, ряд потенциальных клиентов на данный момент упускается – около 10%. Причин этому можно выделить несколько. Во-первых, это недостаточный уровень аналитики сегмента банкострахования в открытом доступе. Компаниям довольно сложно выстраивать стратегии развития и строить планы в данном сегменте именно по этой причине.

Вторая причина – недостаточное регулирование процессов на рынке банкострахования. Сегмент регулируется лишь точечно. Кроме того, объект страхования отправляется не во все страховые компании. После начала действия постановления ФАС их число сократится еще сильнее. Потенциальный клиент видит ограниченный круг страховых продуктов, среди которых вполне может и не оказаться наиболее полезного и подходящего по условиям. Низкая конкуренция страховых компаний в том или ином банке сдерживает развитие самих продуктов страхования. В условиях ограниченной конкуренции страховщики могут достаточно формально подходить к модернизации и изменениям условий продуктов, которые продаются в банках.

Несмотря на факторы, сдерживающие развитие банкострахования, оно остается драйвером страхового рынка. Необходимо работать над устранением данных проблем. Одним из решений, которые могут поддержать и дать толчок к дальнейшему развитию рынка, является переход банков на интегрированную платформу. Платформа объединяет не только продажи страховых продуктов, но и управление банкострахованием, в том числе выплатами. Переход на платформу позволит упростить процесс приобретения продуктов банкострахования и получения выплат.

График 1. Структура каналов продаж – распределение страховой премии по каналам продаж за 2022 год в %

Источник: «БизнесДром» и АIMA по данным Банка России.

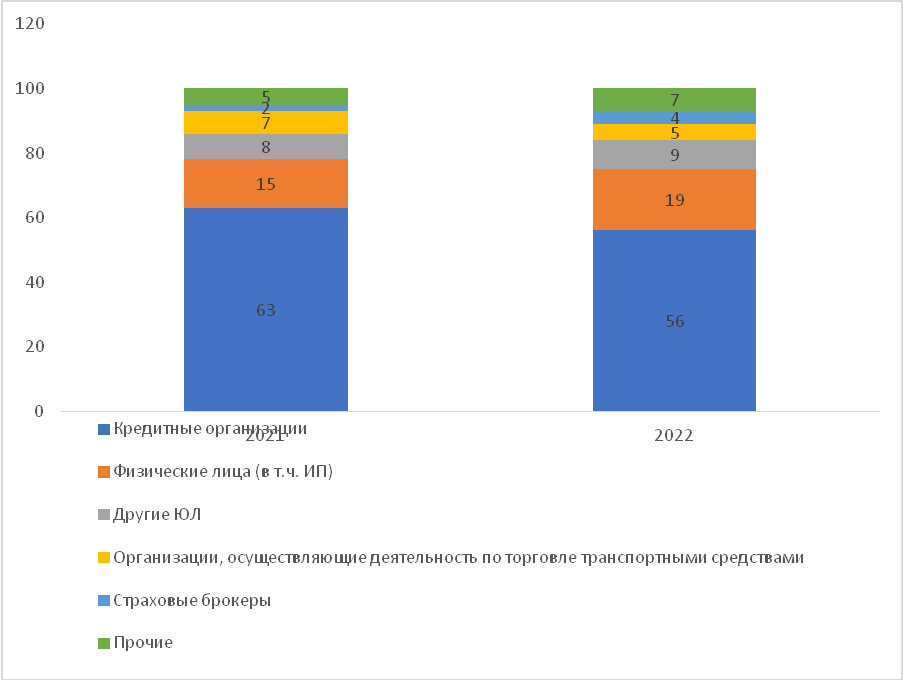

График 2. Структура распределения вознаграждения посредникам за 2022 в %

Источник: «БизнесДром» и АIMA по данным Банка России.

График 3. Доля топ-5 страховщиков в продажах банкострахования (+прогноз), %

Источник: «БизнесДром» и АIMA.

Finversia-TV

Finversia-TV